摘要

① 精矿供应方面,供给持续增长是必然,虽然受到不可抗力影响铅锌矿端的生产节奏受到影响,但实际中游和下游消费的问题远比上游大,所以我们可以观测到锌矿加工费的居高不下和铅矿加工费的加速上行,从这点上看,大的下跌趋势并没有改变。

② 精炼锌和精炼铅供应方面出现了一定量的分歧,由于突发性的公共安全事件,铅锌冶炼企业同样处于生产放缓的局面,不过有所不同的是,锌企业由于硫酸涨库消费塌缩不得不面临主动减产,由于锌加工费处于高位,当下减产更多迫于无奈,所以我们看到的是加工费的小幅下行,在这种情况下减产检修对市场价格的提振有限。相对应的,铅冶炼企业的利润略有扩张,一方面,国内还是消费全球铅矿的主力,另一方面,再生铅市场面临的原材料问题挤占了再生铅的市场份额,相应的铅价难以深跌,表现的反倒比锌强势。

③ 铅锌消费方面,2月中国制造业和服务业PMI双双创下极低的水平,表明系统性风险对于整个市场的投资热情和消费热度冲击很大,2月各大车企汽车消费同比下降了70-90%,由于复工节奏的不确定性铅锌下游企业的消费表现出一定的延期,不过根据中国2020年的历史目标来看,年内后续增大刺激GDP的概率极大,尤其是基建方面新批了24万亿项目,因而不好对后续的锌消费抱有太大悲观,短线时间内无疑市场的热度还是较差。

④ 综合来看,铅锌并不是国内品种,市场定价很大程度上由国外矿企等主导,在这个时点下游大量补货抬价也并不现实。所以还要看系统性风险在海外市场的传播和打压力度,至少在撰稿时日国际油价和基本金属并不乐观,在这种情况下,铅锌本就处于扩产周期,整体受到的压力相对更大,但是国内方面已经基本从低谷走出,因而后续锌价向下看海外,锌价向上看国内;对于铅,更多处于供需双降的节奏,不过尤其注意由于油价大幅下调,新能源车的性价比显著降低,欧洲市场为挽救经济自顾不暇,对于铅消费的限制力度预计会减弱,因而铅市场可能进一步企稳,但相应的,对此并不是特别乐观。

⑥ 价格预测上,预计二季度沪锌波动区间14800-17500元/吨,伦锌1930-2200美元/吨。二季度沪铅波动区间13500-14900元/吨,伦铅1680-1950美元/吨。

第一部分 一季度铅锌价格行情回顾

一月份市场博弈的焦点是,中美一阶段贸易协定的签署,以及人民币汇率的升值贬值问题,随着中美一阶段协议的和解,市场信心出现了明显的改善,国内的强效经济措施开始加码,而全球市场因此受到提振出现了普涨,风险偏好迅速拉升。一月末春节前开启对系统性风险的担忧,并在二月上旬和中旬进行情绪扩散。进入二月末,国内市场的情绪有了明显的好转,在国内的强力调控下,市场对于远月基建的前景展望变得乐观,但海外风险的蔓延将相应的乐观情绪打压,我们可以看到国内的品种包括螺纹铁矿走的相对强劲,而铅锌铜等全球共同定价尤其是铅锌矿端出现显著性分化的情况下,市场走势并不乐观,包括铜铝在内都在低位震荡的走势之中。

基于此,我们认为当下的系统性风险没有衰退,虽然从锌精矿成本+冶炼加工费=锌价的逻辑上看,现在的市场价格已经略低于部分锌精矿的成本,但考虑到一方面冶炼的利润可以下降,另一方面一旦出现2008年行情的重演,尤其是白银已经给予了很强的预警,那么后续的成本支撑逻辑是无效的,这一点是我们必须有所防范的。

第二部分 铅锌供应情况

一、全球概览

据ILZSG 统计数据并经安泰科修正,预计2019 年全球精锌产量为1375.2 万吨,同比增加40.2 万吨或3.0%。其中,中国之外国家和地区2019 年精锌产量为759 万吨,同比下降9 万吨或1.2%。海外减量主要来自俄罗斯、加拿大、印度、澳大利亚、芬兰等国。减产原因比较多。

据ILZSG 最新数据并经安泰科修正,2019 年全球铅精矿产量为462.9 万吨,同比增长0.5%。除中国以外的其他国家铅精矿产量为262.3 万吨,同比增长1.9%。分国家来看,澳大利亚、秘鲁、墨西哥、印度等主要国家铅精矿产量均有增长,增量主要来自于印度斯坦锌业矿山开采方式调整后的产能释放、秘鲁Volcan 公司产量增长、澳大利亚嘉能可旗下等几个体量比较大的矿山复产及投产。

二、国内精矿

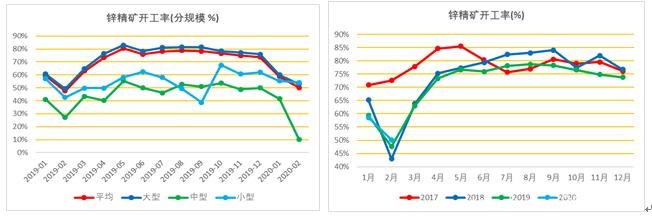

图2-1:锌精矿开工率

数据来源:Wind、SMM、方正中期研究院整理

一季度受到突发性事件影响,可以看到中型铅锌企业的开工率是非常低的,这也是我们一直说市场稳定与否的症结所在,大型企业有更多的政策支持和补贴,小型企业合规性投资小,而中型企业面临的压力最大,在这种情况下我们如果看大型企业或者小型企业会觉得市场的状况良好,但是中型企业实打实的说明了当下的问题。

由于春节企业补库量尚可,实际二月份冶炼厂消耗的是一月份的库存,但进入三月份之后,冶炼厂和矿企的博弈将会激发,这也是我们看到三月国内加工费下行的原因,矿企亏损的情况下部分不愿意生产或者停产,冶炼厂需要进行价格方面的让步。

三、国内冶炼

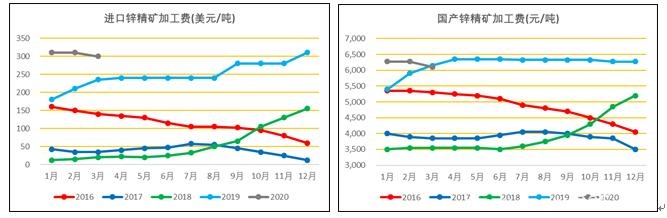

图2-2:国产和进口矿石加工费

数据来源:Wind、NBS、SMM、安泰科、方正中期研究院整理

如果把冶炼和矿企合并来看,会发现国内冶炼开工率明显是高于矿端的,这方面更多源自两者对于利润的看法,对于冶炼企业来说,经过了几年苦日子后,2019年终于迎来冶炼的春天,在当下虽然锌价急速下行,但是鉴于海外总冶炼有限而矿山供给充裕,自然不情愿降低加工费报价;而矿端正好相反,两者的

第三部分 加工及消费需求情况

镀锌方面,连续镀锌和批量镀锌各占消费的约50%,连续镀锌方面,钢厂需求基本稳定,节日期间保持生产。受影响较大的是批量镀锌,华北大中型批量镀锌企业已于2 月中旬陆续复工,但到岗率低,产能利用率受限,恢复状况不甚理想;山东地区企业复工积极,开工率大幅好转;华东批量镀锌企业订单有限,产能利用率保持低位。

氧化锌方面,山东江苏是主要消费地,由于积极的复工倡导,山东企业开工率上升较快,半钢轮胎、全钢轮胎企业复工率均达到了50%以上,环比复苏明显;江苏氧化锌企业基本复工,但开工率偏低。

消费恢复最弱的为压铸领域,华南地区压铸企业复工率上升,但开工率尚不足一半,主要是订单恢复缓慢。

锌的消费与其他金属具有明显的差异,与阴极铜、电解铝的下游企业不同,铜铝加工企业规模较大,企业资金风险、用工问题相对较小,应对疫情的措施也较为完善,而锌的下游消费分散,中小企业甚多,

资金紧张及招工不足问题突出,疫情防控能力不足,开工率相对较低,因此锌的消费复苏时间要相对更

为滞后一些,我们预计消费的明显复苏时间将在3 月中旬。

第四部分 供需平衡表预测及解析

一、 中国精炼锌平衡

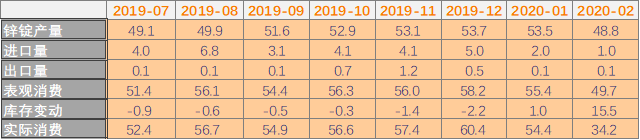

表4-1:中国精炼锌供需平衡(万吨)

数据来源:SMM、Wind、方正中期研究院整理

对于2020年,我们认为市场反复博弈的过程中,消费问题可能还难以出现明显的好转,国内市场过去依赖的较高的消费增速基础不复存在,累库速度下国内锌锭的消费速度和价格将受到持续打压。

二、 中国精炼铅平衡

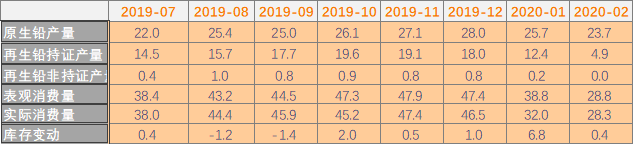

表4-2:中国精炼铅供需平衡(万吨)

数据来源:SMM、Wind、方正中期研究院整理

整体展望上看,我们认为铅在中短期还是偏弱,全球市场结构中中国供不应求的状况最为明显,接纳了众多国外市场的过剩产能,所以逻辑上供需角度、政策角度都不是很乐观。

第五部分 总结和操作建议:

建议做两手准备,广义逻辑上看,锌尤其是矿端已经进入了成本线稍微向下的位置,在不出现意外的情况下理论有很强的挺价力度,但问题现在风向标在海外,也有出现过激反应的可能,极端下也可能重演2008年下半年市场行情,方向待定,目前看至少3月锌价有可能跌穿成本线继续向下到15000元/吨的可能,当然如果海外风险控制较好,也有可能直线反弹。

对此建议是16000元/吨小幅卖保小幅买保均可,对冲的是市场不确定性,如果跌到15000元/吨考虑追加买保份额,上涨到17000元/吨考虑追加卖保份额。沪铅方面准备的相对少一些,由于再生产能塌缩,以及环保压力的减轻,铅的整体运转力量会偏强,但相对有限,当下无论做多或是做空均没有太强的性价比,按需保值为宜。

后续来看,如果海外市场不出现系统性集体大幅下挫,锌价可能在远月有较好的表现,多单着力布局06合约,相应的空单更多要布局04-05等近月合约。

价格预测上,预计二季度沪锌波动区间14800-18000元/吨,伦锌1930-2400美元/吨。二季度沪铅波动区间13500-16000元/吨,伦铅1680-2050美元/吨。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!