摘要:

镍期货在2020年以来走势震荡,全球经济增速共振放缓持续叠加公卫事件冲击令经济整体的薄弱环节更易受到冲动,因此后续市场走势会在修复预期与冲击中易呈现反复的波动。镍产业链受到不均衡冲击在修复过程中会更注重来自终端需求的反馈。LME镍可能在12000-14000美元间震荡波动,沪镍主要波动区间95000-120000元/吨之间。

第一部分 行情回顾

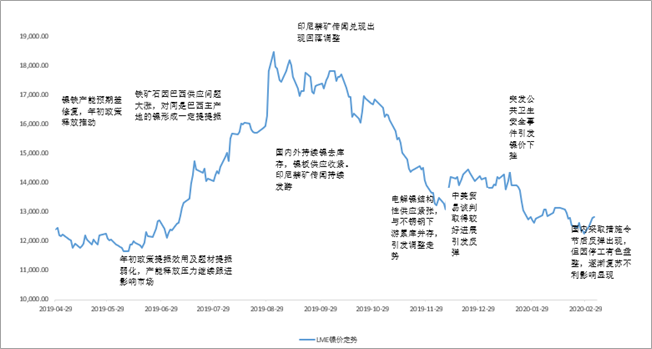

图1:镍震荡向下,抵抗下跌再现

自12月上旬开始,外盘镍库存逐渐累积,镍价陷入高位震荡走势。临近2020年1月春节假期前突发公共安全事件发展令市场忧虑对经济和市场需求冲击,引发避险情绪回升,节后市场情绪一度在节后出现修复反弹,随着国外疫情的发展,国外避险情绪回升,风险资产受到脉冲式冲击,国内镍价共振下挫。市场在修复观望,波动反复中剧烈波动。

第二部分 宏观分析

今年开年经济整体形势有进一步改善的空间,但突发的公卫事件还是令尚处于经济增速放缓周期的各经济体情况雪上加霜,也迫使各国采取了货币政策、财政政策上的更多措施。2020年3月3日23点,美联储紧急降息50BP,降息幅度虽然符合市场预期,但是要早于市场预期的降息时间点,这属于紧急的大幅降息。全球其它经济体跟随降息步伐也在进一步增加。

国内呈现出宽财政,稳货币但更加灵活的,宽信用倾向,并出台了一系列减税降费措施,切实利好企业未来经营。从未来的需求释放来看,随着我国各行业复工率提升,未来我们依然可以看到基建同比回升带来的需求边际改善预期。与经济走势密切相关的有色金属而言,第二季度探底回升修复预期还是较为强烈,因此回升预期也是存在的。如果从更长时间维度来思考,对比 2003 年公共卫生事件的有色金属表现,大宗商品短期受情绪冲击影响较大,镍作为有色中波动性最大的品种,对于这种系统性冲击的反映也最为剧烈,下跌幅度最大,但短期影响为主,情绪宣泄过后,反弹开始镍易成为反弹急先锋。

第三部分 镍供应端呈现不平衡发展

一、国际市场矿石端

印尼市场普遍预计印尼镍矿禁令实施后国内镍矿进入供应紧张状态。应该说矿紧是一个必然情况,第一季度还基本处于菲律宾雨季减产期,直接矿石进口量会减少很多,前期矿石备货不足的镍铁厂会受到影响。镍矿石的供应紧张情况暂不明显,但到2020年下半年,国内矿石偏紧情况可能还是会逐渐有所体现。

从印尼的情况来看,2月末有新的镍铁产能释放,同时印尼国内不锈钢产能的增加也会增加镍需求变化。印尼的政策情况来看,3月末之前当局意欲形成镍的新矿石基准价,力求镍矿石价格与国际接轨。从长期情况来看,即便没有垄断炒作等题材,某资深业内人士预计,随着印尼国内经济发展与镍资源投资集中变化等因素发展,矿石价格(1.8%为例)也将以每年5-10美元/吨的速度增加矿价。因此要动态看变化,无论如何,矿价本身还是会给镍价有一定底线支撑。

二、国内电解镍供应回升 镍铁供应趋增

目前国内精炼镍厂家(9家) 月度总产能平均值 20050吨,2月预测产量 13160吨,冶炼厂复工率65.64% ,甘肃冶炼厂出货量有小幅减少,发往上海地区的镍板现货相应也有所下调,但按照自然月统计变化幅度不会太大。同比比较的话1-2月国内电解镍生产总体增加。

受疫情影响,部分高镍生铁厂辅料运输短期受阻影响一些产量,且不锈钢厂2月份产量降幅明显,高镍生铁价格难上,成本压力较大,一些铁厂选择主动减产以降低损失。因此2月份高镍铁产量降幅较为明显,对于低镍生铁而言,由于部分200系一体化不锈钢厂2月份主动减产以应对高库存以及下游消费较弱的现状,低镍生铁同步减产。3月全国镍生铁产量预计环比小增,增幅2.36%,为4.31万镍吨。

三、国内外库存变化迥异

电解镍的自2019年12月开始增库存情况显现。国外增长显著,以镍豆为主。国内期货低库存,由于进口窗口关闭,整体紧张情况延续。即便如此全球目前交易所的显性库存还是令电解镍整体尚处于一个供应相对宽松的格局,只是因为未来全球镍产能格局的变化,电解镍库存去化会是一个长期趋势。

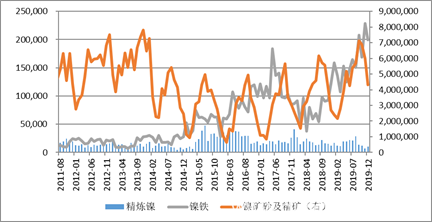

四、贸易数据显示进口活力差异

镍进口数据显示镍铁资源进口持续增加和镍矿供应预期不再充分下的抢进口效应。目前来看进口时没有进口利润产生,但倒挂幅度也较为有限,从而有等待窗口打开,间或引发进口发生的可能性。由于国外供应相对充足因此在亚洲电解镍库存充裕后续等待进入国内机会。而后续随着印尼禁矿执行,国内进口镍铁量将有可能继续替代性增长,而镍矿石进口则向菲律宾、新喀等国转移。

图2:我国镍进口

第四部分 消费重点看不锈钢 新能源电池待修复

一、不锈钢产业链压力增大

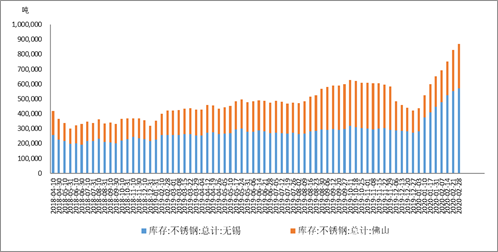

1-2月份不锈钢产量同比显著下滑。尤其2月降幅近15%,是自2018年以来月产量最低水平。预计3月不锈钢产量较2月份有小幅回升,但因库存累积,利润下滑,亏损扩大,下游需求仍需时间逐渐恢复,部分不锈钢厂不会达到满产状态,仍有部分减产,3月同比仍可能同比录得约15%-20%下滑。

不锈钢压力主要体现在高库存。下游企业处于恢复状态,需求改善但增长有限,物流恢复自2月中下旬才逐渐开始,生产延续而需求迟滞,预计3月份库存仍将增长。

目前,300系不锈钢完全成本口径下呈现亏损,以存货原料计算的则处于盈亏平衡状态,若价格持续下滑,则50%以上钢厂将面临亏损。目前不锈钢厂减产,对原材料采购压价,镍铁采购价已经低至900-910元/镍点,但因镍铁厂亏损也在加剧,因此成交较少,产业链条利润相互挤压态势仍将延续。

图3:主要不锈钢市场库存变化

来源:Wind 钢联数据 方正中期研究院整理

二、新能源电池前景向好 中途显波折

新能源汽车的一些边际改善偏利多于长期走势。彭博社预测,到今年第三季度,欧洲市场电动汽车销量将增加35%,有望超过当前电动汽车销量最高的中国市场,并将大幅超过北美地区。

从长期发展预期来看,我国《新能源汽车产业发展规划(2021-2035年)》已基本成型。预计到2025年,我国新能源汽车新车销量占比达到25%左右。而其中三元电池作为主流电池发展方向依然较为确定。

从年初生产来看,无论从新能源汽车产量,还是硫酸镍生产情况看,近6年来首次出现同比下滑的情况。虽然市场预期2020年的产销量仍可能会增长,只是增速将显著放缓。各地有对新能源汽车消费相关的支持政策出现,只待后续关注刺激和释放的情况。

第五部分 镍价走势预期及操作建议

开年镍价价格重心的下探以及修复回升仍承压的情况,经济增长预期放缓,突发公卫事件事件的冲击,各国为应对冲击,货币政策趋宽松,增加流动性,这对有色金属形成支持。但是大宗商品之王原油价格下行,则对整体商品市场带来偏空带动,而且后期需求恢复的不确定性依然会受到公卫事件发展程度持续时间,对于贸易和需求冲击节奏而反复变化,易给市场脉冲影响,从而令后续交易的难度和不确定性增加。受此影响我们对于后序时间,需求修复虽然有一定乐观预期,但是对整体事态变化依然要提高警惕。

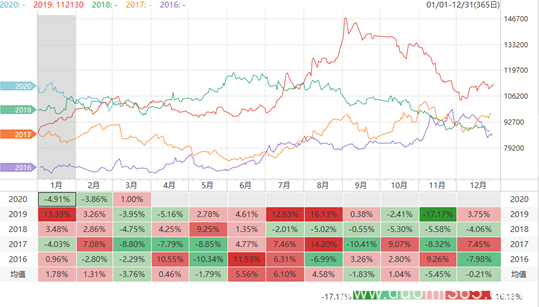

后期关注要点:菲律宾矿石在雨季后的恢复供应情况;国内电解镍供应及库存变化;下游不锈钢停开工变化和库存消化情况;国内外镍铁产能具体的产能释放和下游消化情况;新能源发展及增速。宏微观共振主导依然是镍波动的主要逻辑,后续公卫事件持续时间与影响程度仍待考量。镍产业链受到不均衡冲击在修复过程中会更注重来自终端需求的反馈。从操作角度来看,LME镍可能在12000-14000美元间震荡波动,沪镍主要波动区间95000-120000元/吨之间,调整结束或可考虑逢低买入季节性操作思路为主。

图4:镍季节性走势

镍期货季节性走势来看,从全年季节性分析来说比较好的逢低买入节点,仅从历史角度来看,较大概率适宜在3月-4月进行。

图5:沪镍走势

产业套保建议:镍价在第一季度确实可能见到一个阶段相对低点位置,存在一定低位回升可能性。沪镍主要波动区间:97000元是一个较为理想的买盘位置,但也不排除有下探94000元/吨的可能性,而镍价向上波动则需要突破107000元附近的上行压制才能确定走出下行压制的状态。并进一步向120000元附近做较大幅度的一轮修复。因此建议:镍3-4月季度级别修复可期,镍需求方适宜逢低买入套期保值。但仓位不宜太重。

风险因素:疫情扩散程度超预期,全球经济共振下行加速。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!