报告要点

我们的观点

贵金属当前难轻言底部。

我们的逻辑

从贵金属此轮暴跌最核心的两大逻辑主线——通缩预期定价及流动性挤压来看,未来存在改善的可能性,但当下距离预期照进现实,还为时尚早。

从流动性观察指标如VIX期限结构及美元互换基差看,目前仍难言流动性挤兑危机结束。

从通缩预期角度看,本质上其实就是在推演未来美国实际利率的走向。

我们认为美国名义利率下行的空间是可测的,但是通胀预期继续走低的空间理论上依然广阔,从当前通胀收缩(通胀预期下跌)进入通胀紧缩(通胀预期进入负值区域)的可能性并不是没有。

而且在流动性挤兑危机下,避险情绪持续在大宗商品市场蔓延,周三午后国内有色板块多品种触及跌停,也在形成流动性挤压与通缩预期之间的螺旋式加强反馈。

在此格局下,我们倾向看美国实际利率向上空间犹存。

交易策略及风险点

交易策略上,期货单边操作上,金银近期不言底,但要继续空,投资者也有所谨慎,当前行情下我们更推荐利用期权工具来做。

目前做期权的方向可以有两个:

第一,卖出虚值看涨期权;

第二,买入看跌期权,投资者应结合自身风险做选择。

风险点:

1、海外疫情超预期得到缓解;

2、原油暴涨;

3、美联储付诸负利率工具。

市场对于近期贵金属价格的走势存在诸多疑惑,避险资产“不避险”,美股涨或者跌,贵金属都是下跌以对。

在本周一美联储打出重量级流动性救市的“王炸”之后,贵金属跌幅继续扩大,白银更是出现历史性暴跌。

从我们的视角来看,贵金属近期大跌的逻辑还是比较清晰的,尽管短时间也经历了几轮频繁切换。

大跌至此,未来贵金属定价逻辑将如何演绎,贵金属接近底部,还是跌势延续,本篇报告将与投资者做分享。

1、贵金属近期大跌逻辑梳理

我们回溯下今年2月下旬至今贵金属的这一轮价格表现,及其背后的驱动逻辑:

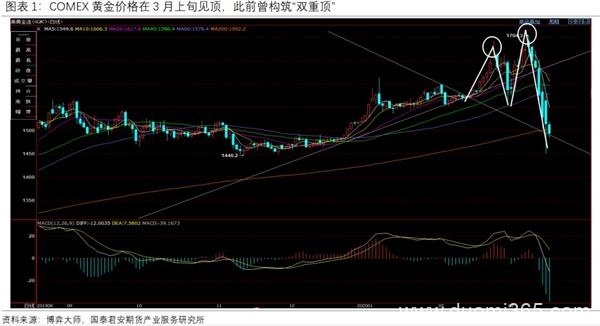

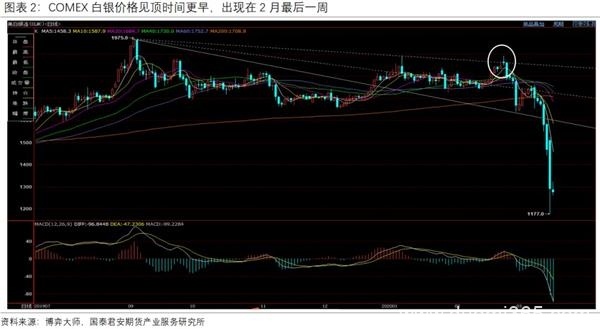

第一个阶段:2月最后一周-3月9日(即原油暴跌后的周一),黄金构筑“双重顶”,白银跌势更早确立。

此阶段,我们认为贵金属核心的驱动逻辑仍在于美国名义利率及实际利率有向下的空间,对贵金属价格形成向上支撑,尽管我们也注意到了彼时短期黄金价格波动趋向剧烈的风险,但对于2月海外疫情发展及其对通缩预期的传导估计不足。

我们发布于2月27日的专题报告《黄金强势背后:市场与美联储的分野》中提及了对彼时短期黄金价格剧烈波动的担忧,核心风险点是美联储与市场在降息预期上存在劈叉,以及COMEX黄金非商业净多持仓触及历史极值可能预示多头交易过度拥挤。

彼时,市场预期3月降息的概率仅在36.5%,4月降息(至少25个基点)的概率略超过70%,市场对年内降息的预期刚刚抬头。

我们当时判断美国名义利率及实际利率下降的空间还不小,仍对贵金属持有趋势性看多思路,尽管短期波动会加剧。随后伴随美联储快速向市场预期做出妥协,黄金价格也在3月第一周继续冲高。

但现在回过来看,2月最后一周开始海外疫情快速扩散,彼时白银跟随大宗工业品弱势,似乎已经在暗示通缩预期有可能加剧的可能性。

第二个阶段:3月9日迄今,黄金拐头向下,白银加速下跌启动。此阶段,我们认为贵金属核心的驱动逻辑在于两条主线,通缩预期推高实际利率和金融市场流动性挤压,这应该也是目前市场主流相对比较认可的两条逻辑主线。

而我们认为,通缩预期推高实际利率是核心中的核心,即使市场风险情绪短时修复(例如上周五欧美股市暴涨),通缩逻辑也依然存在,并不会因为原油或其他大宗商品一天没跌就改变。

对于通缩预期的担忧,其实我们认为在上周原油暴跌之前,通缩预期就应该被市场认识到。

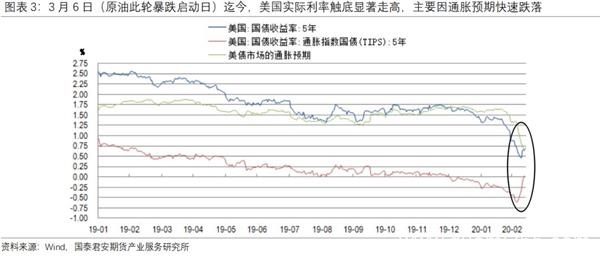

我们发布于3月4日的事件点评报告《联储紧急大降息,黄金是喜是忧?》中提到,在名义利率逐渐接近底部后,我们预计利率波动率相比通胀预期将有可能下降,一旦出现通缩预期加速,就有可能令美国实际利率反而开始上升,并打压贵金属价格。

而在原油价格暴跌之后,通缩预期比我们此前预计的时点更早到来了。从美国实际利率的走势来看,3月6日(原油此轮暴跌启动日)迄今,美国实际利率触底显著走高,主要因美债隐含的通胀预期快速跌落。

2、美联储王炸已出,贵金属定价逻辑再推演

在本周一美联储打出重量级流动性救市的“王炸”之后,周二美联储继续发力,除隔夜回购加码之外,在得到美国财政部长批准之后,重启了2008年金融危机时期的两大杀招——商业票据融资机制和一级交易商信贷机制。

美联储(通过特殊目的实体(SPV))将直接向合格的企业(通过票据发行人)直接购买无担保和有资产支持的A1/P1评级商业票据,为家庭和企业提供信贷流动性支持,商业票据市场是众多美国非金融企业短期融资的主要来源。

在向一级交易商提供贷款时,美联储也将接受大范围包括商业票据、市政债券以及大范围股票在内的投资级债务担保,但并不包括ETF和共同基金在内的股票抵押品,此举也将帮助一级交易商支撑市场流动性。

近期美国短期融资市场流动性危机加剧,隔夜三个月期美元Libor跳升16.25个基点,创下2008年以来最大升幅。一般抵押品回购利率飙涨幅度也超过2008年至今新高,这促使了美联储近两日对隔夜回购规模的追加,且最终重启了上文提及的两大机制。

当然,除了为企业和整体市场提供流动性支持外,也有海外机构的观点认为,美联储此举主要的目的还是为大型基金去杠杆或者应对赎回危机提供充足的流动性,这其中就包括经常购买商业票据的货币市场共同基金(MMMFs)。

下一步,美联储工具箱是否还有杀招,从目前市场观点来看,美联储还可能使用的工具包括定期标售工具以及货币市场投资者融资平台等。

定期标售工具,主要是向那些不愿转向贴现窗口的银行提供贷款,支付的利率将由市场决定。

货币市场投资者融资平台,主要是为货币市场共同基金提供流动性,促使它们延长货币市场投资期限,而不会因为流动性担忧而争抢隔夜资产,进而进一步加剧短端市场流动性危机。

此外,美联储也在考虑放宽银行业杠杆和会计规则,因为在当前非常时期,银行业资本流动正常维持的重要性超过了信贷活动合规运营的严格性。

从美联储最近一系列的动作来看,贵金属定价的逻辑是否迎来变数。我们认为,从贵金属此轮暴跌最核心的两大逻辑主线——通缩预期定价及流动性挤压来看,未来存在改善的可能性,但当下距离预期照进现实,还为时尚早。

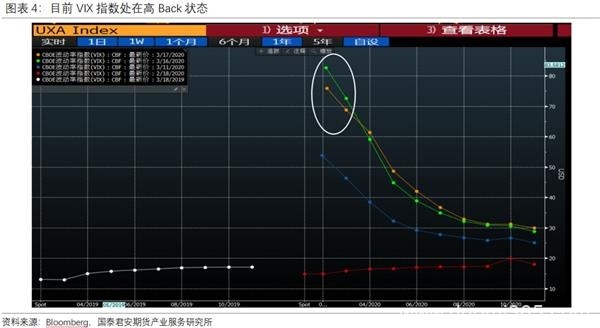

首先从流动性挤压的角度来看,我们观察两个指标,一个是VIX指数的期限结构,目前处在高Back状态,昨日Back结构略有走平,但仍处在近年较为陡峭的Back结构中。

本周五也将迎来“四巫日”,即美国市场每个季度末第3个星期五衍生性金融商品到期结算日,一般情况下这天市场交易量会放大,也可能带来不确定的流动性扰动。

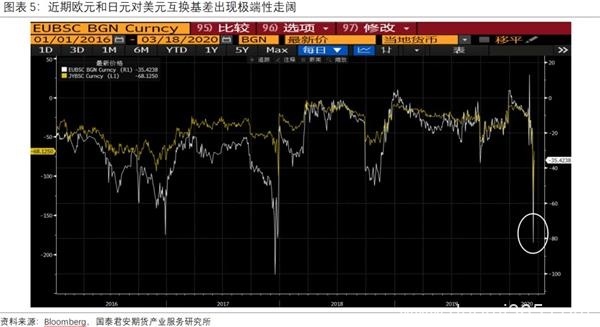

第二个指标是欧元和日元对美元的互换基差,近期也出现极端性走阔,周二在美联储继续发力之后有所收窄,不过目前仍难言流动性危机结束。本周三亚洲盘下午时段,美股盘前再度触及跌停熔断。

其次从通缩预期角度看,考察通缩预期的持续性,本质上其实就是在推演未来美国实际利率的走向。

当下从名义利率的角度来看,在美联储不付诸负利率工具的前提下,即使目前美联储推QE,并重启商业票据融资机制和一级交易商信贷机制,我们认为美国名义利率下行的空间都是可测的。

按照当前美债2年期、5年期及10年期的收益率来看,往下的空间在50-100个基点左右。但是通胀预期继续走低的空间理论上依然广阔,从当前通胀收缩(通胀预期下跌)进入通胀紧缩(通胀预期进入负值区域)的可能性并不是没有。

这个可能性发生的概率大小,将很大程度上取决于此轮疫情对全球经济的冲击程度,而对于疫情的影响当前在量级评估上具有非常大的不可控性和不可预知性。

尽管包括美联储在内的全球央行近期密集出手救市,但短期对通胀预期的扭转似乎还难以看到。

而且,在流动性挤兑危机下,避险情绪持续在大宗商品市场蔓延,周三午后国内有色板块多品种触及跌停,也在形成流动性挤压与通缩预期之间的螺旋式加强反馈。

在此格局下,我们倾向看美国实际利率向上空间犹存,贵金属基于利率定价的驱动,当前难轻言底部。

3、交易策略及风险点

我们认为,从贵金属此轮暴跌最核心的两大逻辑主线——通缩预期定价及流动性挤压来看,未来存在改善的可能性,但当下距离预期照进现实,还为时尚早。

在此格局下,我们倾向看美国实际利率向上空间犹存,贵金属基于利率定价的驱动,当前难轻言底部。

技术层面,黄金本周初大跌后仍在200日均线(1500整数关口附近)磨盘,如果有效跌破,周线级别下一个相对较强的支撑在1380;白银本周历史性暴跌之后,技术非常弱势,技术层面指引有可能会弱化。

交易策略上,期货单边操作上,金银近期不言底,但要继续空,投资者也有所谨慎,当前行情下我们更推荐利用期权工具来做。

目前做期权的方向可以有两个:

第一,卖出虚值看涨期权;

第二,买入看跌期权,投资者应结合自身风险做选择。

风险点:

1、海外疫情超预期得到缓解;

2、原油暴涨;

3、美联储付诸负利率工具。

温馨提示:特朗普将干预油市?美油创有史以来最大单日涨幅,具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!